Lý thuyết Dow là gì? 6 nguyên tắc cơ bản của lý thuyết Dow

Lý thuyết Dow đã ra đời cách đây hơn 100 năm. Hiện nay, Dow vẫn được vận dụng rộng rãi để đo lường phản ứng và sức mạnh của thị trường. Đặc biệt, với dân chơi chứng khoán thì lý thuyết này giống như bài học nhập môn mà ai cũng phải biết.

Muốn vận dụng thành thạo lý thuyết Dow vào thực tế, người chơi cần nắm rõ những nguyên tắc cơ bản. Bài viết dưới đây, Dũng đã tổng hợp khá chi tiết những nguyên tắc cần nắm vững khi vận dụng Dow. Vậy còn chần chừ gì mà không đón đọc thôi nào!

Xem thêm

- Mô hình tam giác (Triangle) là gì ? Cách giao dịch mô hình tam giác

- Mô hình hai đỉnh (Double Top) là gì? Cách giao dịch mô hình hai đỉnh

- Mô hình cờ đuôi nheo (Pennant) là gì? Cách giao dịch mô hình cờ đuôi nheo

Lý thuyết Dow là gì ?

Lý thuyết Dow được xây dựng từ năm 1884 bởi Charles H. Dow. Theo đó vào ngày 3/7/1884, Dow đã giới thiệu chỉ số chứng khoán lần 1 gồm giá chốt phiên của 11 nhóm cổ phiếu. Khi đó, tác giả Dow cho rằng 11 nhóm cổ phiếu này phản ánh cho hiện trạng kinh tế của một quốc gia.

Lý thuyết Dow được xây dựng từ năm 1884 bởi Charles H. Dow

Đến năm 1897, tập hợp 11 nhóm cổ phiếu đó tiếp tục bổ sung thêm cổ phiếu của 20 công ty giao thông đường sắt và 12 công ty công nghiệp. Và đến năm 1928, chỉ số chứng khoán công nghiệp đã tăng lên số lượng 30, con số này vẫn được giữ nguyên cho đến thời điểm hiện tai.

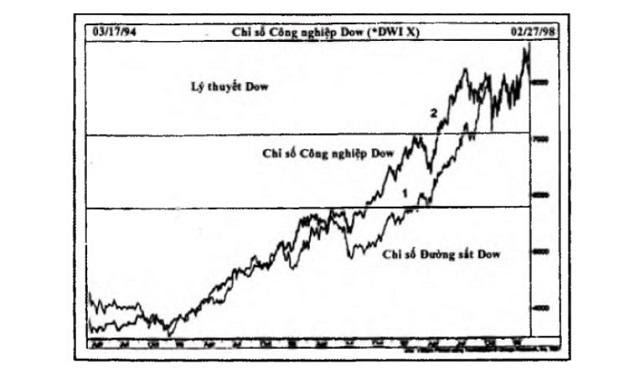

Charles H. Dow đã áp dụng lý thuyết mà ông phát triển vào chỉ số trung bình của thị trường được xây dựng từ các nhóm cổ phiếu đường sắt và công nghiệp. Trong thực tế, lý thuyết Dow có thể sử dụng để phân tích kỹ thuật đối với khá nhiều thị trường và những nhóm cổ phiếu khác nữa.

Tròn 100 năm kể từ khi lý thuyết Dow ra đời, Hiệp hội Market Technicians Association – MTA chính thức giải thưởng Gorham danh giá cho công ty Dow Jones & Co. Đây chứng là sự vinh danh cho những đóng góp to lớn cho quá trình phát triển của lĩnh vực phân tích đầu tư mà Charles H. Dow đã dày công xây dựng.

Chỉ số Dow cho đến nay vẫn là công cụ đáng tin cậy hàng đầu để đánh giá độ mạnh yếu của thị trường. Trong suốt hơn 80, công cụ này vẫn được giới đầu tư trên toàn thế giới tin tưởng sử dụng trong phân tích giá cả, xu hướng.

Những nguyên tắc cơ bản của lý thuyết Dow

Muốn vận dụng thành công lý thuyết Dow vào thực tế, nhà giao dịch trước tiên cần phải nắm rõ một số nguyên tắc cơ bản.

Những nguyên tắc cơ bản của lý thuyết Dow

Nguyên tắc 1: Chỉ số bình quân phản ánh tất cả

Chỉ số bình quân sẽ phản ánh hầu như mọi yếu ảnh hưởng đến thị trường chung toàn cầu. Các thông tin về tình hình lạm phát, thông tin về lãi suất, tâm lý của nhà đầu tư,.. Đều tác động đến thị trường và và phản ảnh ở mức giá của cổ phiếu hoặc chỉ số. Tuy không thể dự đoán những sự kiện bất ngờ như dịch bệnh, thiên nhiên giá cả của thị trường lại bị tác động gần như ngay lập trước các diễn biến này..

Cũng theo như lý thuyết Dow, nhà đầu tư có dựa vào những thông tin đó và dự đoán sự kiện có khả năng diễn ra trong tương lai. Đồng thời, khi xuất hiện các biến động thay đổi thì vùng giá của thị trường tất nhiên phải điều chỉnh theo. Một nhà đầu tư chuyên nghiệp chỉ cần quan sát biến động giá nhưng cũng đã đưa ra dự đoán khá chính xác diễn biến tiếp theo của thị trường.

Ngoài ra, thị trường cũng phản ánh hầu hết tất cả mọi thứ. Điều này không còn quá xa lạ với nhà đầu tư sành sỏi. Phần lớn lớn trader sẽ chỉ quan sát biến động giá đã hoàn toàn xác định xu thế diễn biến thị trường.

Nguyên tắc 2: Thị trường luôn có 3 xu hướng chủ đạo

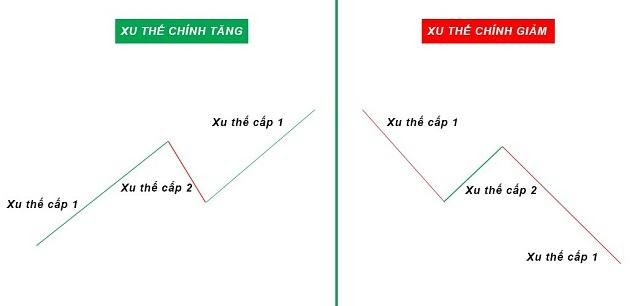

Theo như lý thuyết Dow, xu thế tăng giá được hiểu là khi giá giao dịch ở thời điểm hiện tại cao hơn so với mức giá giao dịch trước đó. Đồng thời, mức giá thấp nhất ở hiện tại cũng không bao giờ thấp hơn giá trước đây. Nói một cách đơn giản hơn, đồ thị xu hướng tăng giá luôn có phần đáy và phần đỉnh tăng dần.

Thị trường luôn có 3 xu hướng chủ đạo

Ở trường ngược lại, xu hướng giảm giá mạnh mẽ khi thị trường có chiều hướng đi xuống. Trong đó, giá cao nhất hiện tại không bao giờ cao hơn so với giá thấp nhất trước đó.

Cũng theo như Dow, thị trường luôn có 3 xu hướng chủ đạo. Chúng giống như hiện tượng thủy triều, sóng lớn và sóng nhỏ. Ở thời kỳ đầu, xu hướng chính còn được xem như thủy triều, thời kỳ thứ 2 lại biểu trưng cho những đợt sóng tạo thủy triều. Còn xu hướng nhỏ lại đại diện cho đợt sóng nhỏ.

Xu hướng chính

Là xu hướng chuyển động chính của thị trường và thường duy trì hơn 1 năm hoặc đến cả vài năm. Hướng phát triển xu hướng chính sẽ nhận biết thông qua phương pháp đánh dấu điểm cao nhất của những đợt sóng nối tiếp nhau. Trường hợp đợt sóng sau vượt đỉnh đợt sóng trước có nghĩa thủy triều đang lên và xu hướng tăng giá đang thắng thế.

Và tất nhiên ngược lại, đỉnh của đợt sóng sau thấp hơn đỉnh đợt sóng trước thể hiện việc việc thủy triều đang xuống. Lúc này, xu hướng giảm giá đang chiếm ưu thế.

Theo như trên lý thuyết, xu hướng chính thường được giới đầu tư quan tâm trong dài hạn. Bởi mục tiêu chính của mỗi nhà đầu tư mua ở thời điểm đang lên giá nhưng với giá thấp. Sau đó bán ra ở thời điểm tăng giá mạnh trước khi thị trường đi xuống. Phần lớn nhà đầu tư dài hạn sẽ không quan đến những biến động nhỏ mà cái họ theo dõi, quan ở đây chính là xu hướng dịch chuyển chính của thị trường.

Xu hướng trung gian

Ở giai đoạn 2, diễn ra sự điều chỉnh của xu hướng và duy trì trong khoảng từ 3 tuần đến 3 tháng. Đó là các đợt hiệu chỉnh giảm trong ngắn hạn và hay xuất hiện ở thị trường tăng giá. Những đợt tăng giá giúp thị trường phục hồi sau kỳ giảm giá. Theo như thông thường, sự điều chỉnh này sẽ lùi từ ⅓ đến ⅔ so với xu hướng trước đó và phần lớn là ½.

Xu hướng nhỏ

Xu hướng chỉ có duy trì trong thời gian dưới 3 tuần. Đó là kết quả được tạo từ các giao động của xu hướng trung gian. Xu hướng nhỏ theo như trên lý thuyết thì có thể ảnh hưởng đến cả xu hướng chính và xu hướng trung gian với điều kiện khối lượng giao dịch phải cực lớn. Thế nhưng trong thực tế, điều này gần như không thể.

Nguyên tắc 3: Xu hướng chính luôn gồm 3 giai đoạn

Lý thuyết Dow chú trọng vào xu hướng chính và xu hướng này luôn diễn biến theo 3 chu kỳ. Bao gồm:

- Kỳ tích lũy – Accumulation phase

- Kỳ xâm nhập vào cộng đồng – Public participation

- Kỳ phân phối – Distribution

Trong đó, kỳ tích lũy diễn biến mạnh khi nhà đầu tư mua mạnh cổ phiếu của những công ty không được thị trường đánh giá cao. Trường hợp xu hướng trước đó suy yếu, nhà đầu tư chuyên nghiệp sẽ nhận ra thị trường đang tiếp nhận luồng thông tin tiêu cực. Khi đó, cổ phiếu có tăng nhưng không kể bởi số lượng người mua không nhiều trong khi nguồn cung thị trường lại rất lớn.

Nếu nhận định của giới đầu tư chính xác, người mua lại thi nhau mua vào những mã cổ phiếu đó khiến gia tăng đột ngột. Giá khi về đó sẽ tiến gần tới kỳ xâm nhập. Thông thường, xu hướng này duy trì cho đến khi nhu cầu thị trường đạt đến mức cao nhất.

Khi đó, truyền thông mới bắt đầu đưa tin tăng giá và tín hiệu tín hiệu sáng sủa của nền kinh tế. Bên cạnh đó mức giá, khối lượng đầu cơ. Một nhà đầu tư lão làng luôn biết bán cổ phiếu hộ đang nắm kỹ vào đúng thời điểm. Và lúc đó chính là thời điểm xuất hiện của kỳ phân phối – giai đoạn cuối. Ở suốt thời kỳ của giai đoạn cuối, phần lớn nhà đầu tư đã tích điểm khá lớn khi thị trường xuống đáy và dần khởi động quá trình bán ra.

Nguyên tắc 4: Chỉ số trung bình cần tương trợ cho nhau

Theo như lý thuyết Dow, không nhất thiết phải đặt tầm quan trọng của tín hiệu tăng, giảm trừ trường hợp cả 2 chỉ số trung bình cùng có tín hiệu giống nhau. Có nghĩa chúng đang hỗ trợ cho nhau.

Các chỉ số trung bình cần hỗ trợ lẫn nhau

Tác giả Charles H. Dow cho rằng cả chỉ số tăng và giảm cần phải cùng nhau vượt đỉnh thứ 2 của đợt sóng trước đó. Có như vậy mới cho thấy được thị trường đang bắt đầu quá trình tăng giá hoặc tiếp tục diễn biến theo xu hướng hiện tại.

Nguyên tắc 5: Khối lượng giao dịch cần xác định xu hướng

Charles H. Dow cũng thừa nhận rằng yếu tố cần thiết thứ 2 chính là khối lượng tao dịch. Tuy nhiên còn một yếu tố hết sức quan trọng khác chính là xác thực tín hiệu giá. Nói theo cách dễ hiểu thì khối lượng giao dịch sẽ tỷ lệ thuận với quá trình phát triển của xu hướng chính.

Chẳng hạn trong một xu hướng tăng giá thì khối lượng giao dịch luôn tăng theo chiều hướng tăng của giá đồng thời giảm theo chiều giảm của giá. Ngược lại, khối lượng giao dịch bắt đầu tăng khi giá xuống thấp và giảm dần khi giá tăng.

Nói chung, khối lượng giao dịch giống như một chỉ báo có tính quan trọng thứ 2. Charles H. Dow từng theo dõi tín hiệu mua và bán ra hết dựa vào giá chốt phiên. Hiện nay, những chỉ báo phức tạp hơn giúp nhà đầu tư xác nhận khối lượng giao dịch đang diễn biết theo chiều hướng tăng hay giảm.

Một nhà đầu tư khôn ngoan luôn biết vận dụng kiến thức trên để nhận diện biến động thị trường. Như vậy cả khối lượng giao dịch và tín hiệu giá luôn có quan hệ mật thiết với nhau.

Nguyên tắc 6: Một xu hướng sẽ tiếp diễn khi có tín hiệu đảo chiều

Điểm mấu chốt khi xác định xu hướng chính là cho nhà đầu tư không thực hiện giao dịch ngược với chiều chuyển động của xu hướng. Lý thuyết Dow chỉ ra rằng một xu hướng bất kỳ chỉ kết thúc khi xuất hiện tín hiệu đảo chiều.

Một xu hướng chỉ kết thúc khi có xuất hiện tín hiệu đảo chiều

Vậy nên, mỗi nhà đầu tư cần chờ đợi một cách kiên nhẫn để một mô hình đảo chiều thực sự rõ ràng xuất hiện. Theo như phân tích ở nguyên tắc 2, thị trường luôn tồn tại nhiều xu hướng nhỏ dễ tạo cho nhà đầu tư nhận định sai lầm.

Lưu ý khi vận dụng lý thuyết Dow

Trong giao dịch, phân tích kỹ thuật không có bất kì công cụ nào thực sự hoàn hảo. Và lý thuyết Dow cũng tương tự như vậy. Lý thuyết này gồm tập hợp nhiều nguyên lý và tính chất của thị trường. Nhờ có, nhà đầu tư có thể tìm ra hướng giao dịch phù hợp.

Lưu ý khi vận dụng lý thuyết Dow

Tuy nhiên tâm lý mỗi con người đều bị ảnh hưởng bởi xu hướng đám đông. Dù là chủ quan hay khách quan, tỷ lệ sai lệch vẫn có. Đó là một phần khiến lý thuyết Dow không thể thực sự hoàn hảo.

Lý thuyết Dow rất cần thiết khi cần theo dõi, phân tích xu hướng chính. Mặc dù vậy những xu hướng nhỏ và xu hướng trung gian rất dễ khiến nhà đầu tư đưa ra nhận định sai lầm. Do đó, trong quá trình vận dụng là này, bạn nên sử dụng đến nhiều công cụ theo dõi phân tích khác.

Kết luận

Sau phần tổng của Dũng, hy vọng bạn đã hiểu hơn về lý thuyết Dow và cách vận dụng lý thuyết này. Như đã đề cập, Dow không phải là một công cụ phân tích hoàn hảo tuyệt đối nên khi giao dịch, nhà đầu tư nên thận trọng trước diễn biến thị trường.

Có thể bạn cũng thích

Account Executive? Tìm hiểu về nghề Account Executive từ A tới Z

21 Tháng Ba, 2020

Yield Farming là gì? Tổng hợp kiến thức về Yield Farming

29 Tháng Năm, 2021